Mejores tarjetas de crédito para Viajar

- Las tarjetas de crédito son un aliado fundamental en tus viajes. Elegir la adecuada como compañera de viaje es crucial, aquellas con menores comisiones pero también que ofrezcan ventajas como seguro de reposición, robo o médico en el extranjero. Las hay que ofrecen recompensas en puntos o millas para nuevos viajes

- Una tarjeta de crédito diseñada para viajar es mucho más que un simple método de pago. Se convierte en una compañera estratégica que agrega valor, seguridad y comodidad a cada paso de tu aventura.

- Tarjetas de crédito con anualidad a $0, bajas comisiones, cashback hasta el 9% y seguros

Antes del Viaje: Planificación y Ahorro

Esta es la fase donde tu tarjeta comienza a trabajar para ti, ayudándote a organizar y financiar tu viaje de manera inteligente.

-

Planear y Administrar tu Presupuesto: Te permite ir pagando tus vacaciones por adelantado y distribuir el gasto en cómodas mensualidades, evitando un desembolso grande de una sola vez.

-

Precios Especiales y Ofertas Exclusivas: Muchas tarjetas ofrecen acceso a portales de viajes con tarifas preferenciales en vuelos, hoteles y paquetes turísticos que no están disponibles para el público general. También suelen tener promociones temporales como "20% de descuento" en ciertas aerolíneas o cadenas hoteleras.

-

Facilidades de Pago: Meses Sin Intereses: Esta es una de las mayores ventajas. Puedes reservar tus boletos de avión o un tour costoso y pagarlos a 6, 12 o incluso 18 meses sin intereses, haciendo que viajes más grandes sean más accesibles.

-

Acumulación de Puntos o Millas: Desde el momento en que empiezas a gastar en la preparación de tu viaje (comprando maletas, ropa, o pagando el depósito del hotel), estás acumulando puntos o millas que luego podrás canjear por vuelos, noches de hotel o upgrades, reduciendo el costo de tu próximo viaje.

https://www.youtube.com/watch?app=desktop&v=3nWutRBnIQY

Durante el Viaje: Seguridad, Conveniencia y Soluciones

Una vez en destino, la tarjeta se convierte en tu red de seguridad y tu llave para experiencias únicas.

-

Resolver Situaciones Inesperadas: Es tu salvavidas en emergencias. Desde un robo o extravío de tu efectivo hasta una factura médica inesperada, poder acceder a tu línea de crédito te saca de apuros. El soporte al cliente 24/7 de estas tarjetas puede ayudarte a bloquearla o realizar gestiones urgentes desde cualquier parte del mundo.

-

Aceptación Universal: Al ser Visa o Mastercard, son aceptadas en millones de establecimientos en casi todos los países del mundo, desde un restaurante fino hasta una pequeña tienda. Esto te da una libertad que el efectivo no puede, ya que no dependes de encontrar casas de cambio.

-

Transferencias y Retiros con Bajas Comisiones: Para viajeros internacionales, este punto es crucial. Las mejores tarjetas no cobran comisión por conversión de moneda y utilizan el tipo de cambio oficial de Visa/Mastercard (que suele ser muy favorable), en lugar de aplicar un recargo adicional. Esto significa que pagas exactamente lo que vale el dólar o euro en ese momento, sin sorpresas desagradables.

-

Darte Algunos Gustos: ¿Quieres una cena especial, un spa o una excursión de último momento? La flexibilidad de pago de la tarjeta te permite permitirte esos lujos espontáneos sin cargar con grandes cantidades de efectivo.

-

Seguros de Viaje Incluidos: Este es un beneficio de enorme valor. Muchas tarjetas premium incluyen de forma gratuita:

-

Seguro de Accidentes: Cobertura en caso de fallecimiento o incapacidad.

-

Asistencia Médica: Para gastos por enfermedad o accidente.

-

Seguro de Viaje: Por cancelación o interrupción del viaje (por enfermedad, clima, etc.).

-

Protección de Equipaje: Por robo, pérdida o daño de tu maleta.

-

Seguro de Auto Rental: Cobertura contra daños a un auto rentado, ahorrándote el costoso seguro que ofrece la agencia.

-

Después del Viaje: Recompensas y Siguientes Aventuras

El ciclo virtuoso no termina cuando regresas a casa; es cuando comienzas a cosechar las recompensas.

-

Recompensas y Puntos: Todo lo que gastaste durante el viaje (comidas, compras, tours) se convierte en puntos o millas. Al acumularlos, puedes redimirlos para obtener descuentos en tu estado de cuenta, boletos de avión, noches de hotel o incluso productos.

-

Facilidad para Financiar Gastos: Si tuviste que hacer un gasto grande inesperado, puedes elegir diferirlo a meses sin intereses o a una tasa preferencial, dándote un respiro financiero al regresar.

-

Estado de Cuenta Claro: Tienes un registro detallado y organizado de todos tus gastos en el extranjero, lo que es muy útil para llevar tus finanzas personales y para propósitos fiscales.

https://www.youtube.com/watch?v=Nl29-G_wUMw

Elegir la Tarjeta Ideal para Ti

Como bien se menciona, los beneficios ideales dependen del tipo de viajero que seas. Antes de elegir, pregúntate:

-

¿Viajas principalmente al extranjero? Prioriza una tarjeta sin comisión por conversión de moneda y con seguros robustos.

-

¿Vuelas mucho con una aerolínea específica? Una tarjeta co-branded (ej: Aeroméxico Citibanamex, Volaris Scotiabank) te dará más millas y beneficios con esa aerolínea.

-

¿Prefieres flexibilidad? Una tarjeta de puntos genéricos (como AMEX Membership Rewards o Points de BBVA) te permite canjear tus recompensas con múltiples aerolíneas y hoteles.

Cómo funciona el MSI en las tarjetas de crédito

El MSI en México significa Meses Sin Intereses. Es una opción de pago que ofrecen los comercios en alianza con los bancos y las tarjetas de crédito para que puedas adquirir productos o servicios y pagar el costo total en cuotas mensuales fijas, sin que se te cobren intereses adicionales.

¿Cómo funciona el MSI?

El proceso es bastante simple:

- Compra: Al realizar una compra en un comercio que ofrece la promoción de MSI, eliges el número de meses en los que quieres diferir el pago (por ejemplo, 3, 6, 12 o 24 meses).

- División del pago: El costo total del producto o servicio se divide de forma equitativa entre el número de meses que seleccionaste. Por ejemplo, si compras algo de $12,000 MXN a 12 MSI, pagarás $1,000 MXN cada mes durante un año.

- Cargos mensuales: Cada mes, el banco te cobrará en tu tarjeta de crédito la mensualidad correspondiente, la cual debes pagar puntualmente para evitar que se generen intereses.

- Liberación de línea de crédito: Al hacer la compra a MSI, el monto total se retiene de tu línea de crédito. A medida que pagas cada mensualidad, esa porción de tu crédito se va liberando.

Solicita tu tarjeta de crédito sin cuotas, cashback por tus compras y MSI con las principales tiendas y comercios

¿Cuándo es conveniente usar el MSI?

El MSI es una herramienta financiera muy útil si se usa de manera inteligente. Es ideal para compras de montos altos que podrían afectar tu presupuesto si las pagas de contado, como:

- Electrodomésticos

- Muebles

- Aparatos electrónicos

- Viajes o boletos de avión

- Artículos de gran valor que tengan una vida útil mayor al periodo de los pagos.

Consideraciones importantes

- No todas las compras aplican: La promoción de MSI está sujeta a los acuerdos entre el comercio y el banco, por lo que debes asegurarte de que la tienda y el producto que quieres adquirir participen en el programa.

- Paga a tiempo: El principal riesgo del MSI es que, si no pagas tu mensualidad a tiempo, tu banco podría empezar a cobrarte los intereses normales de tu tarjeta de crédito, perdiendo así el beneficio de la promoción.

- Evita el sobreendeudamiento: Aunque no pagues intereses, el saldo total de tus compras a MSI se acumula en tu deuda de tarjeta de crédito. Es importante no comprometer tu capacidad de pago mensual con demasiadas compras a meses.

Solicita tu tarjeta de crédito sin cuotas, cashback por tus compras y MSI con las principales tiendas y comercios

https://www.youtube.com/shorts/8Gx6PY5VaCA

MEJORES TARJETAS DE CRÉDITO EN MÉXICO

Tiendas con acuerdos de MSI con las principales tarjetas y bancos

Amazon MSI

3, 6, 9, 12, 18 y 24 Meses sin Intereses

Atlas Del Descanso MSI

3, 6, 9, 12 y 24 Meses sin Intereses

Banana Republic

3, 6, 9, 12, 13, 15, 18, 20 y 24 Meses sin Intereses

Best Day

3, 6 y 9 Meses sin Intereses

Billpocket Kushki

3, 6, 9, 12, 18 y 24 Meses sin Intereses

Chedraui

3, 6, 9 y 12 Meses sin Intereses

City Club

3, 6, 12 y 18 Meses sin Intereses

Claro Shop

3, 6, 9, 12, 15, 18, 20 y 24 Meses sin Intereses

Clip

3, 6, 9, 12, 18 y 24 Meses sin Intereses

Comex

3 Meses sin Intereses

Conekta

3, 6, 9, 12 y 18 Meses sin Intereses

Despegar

3, 6 y 9 Meses sin Intereses

Devlyn

3, 6, 9, 12, 15, 18 y 24 Meses sin Intereses

Doto

3, 6, 9, 12, 18 y 24 Meses sin Intereses

El Palacio De Hierro

3, 6, 9 y 12 Meses sin Intereses

Especialistas Ópticos

3, 6, 9, 12 y 18 Meses sin Intereses

Fresko

3, 6, 12 y 18 Meses sin Intereses

Gap MSI

3, 6, 9, 12, 13, 15, 18, 20 y 24 Meses sin Intereses

Innovasport

3, 6, 9 y 12 Meses sin Intereses

Kiwi

3, 6, 9 y 12 Meses sin Intereses

Konfío

3, 6, 9 y 12 Meses sin Intereses

La Comer

3, 6, 12 y 18 Meses sin Intereses

Liverpool

3, 9, 12, 13, 15, 18, 20 y 24 Meses sin Intereses

Livestore

3, 6, 9 y 12 Meses sin Intereses

MacStore

6, 12 y 18 Meses sin Intereses

Martí

3, 6, 9 y 12 Meses sin Intereses

Mercado Libre

3, 6, 9 y 12 Meses sin Intereses

Möbel

3, 6, 9, 12, 18 y 24 Meses sin Intereses

Office Depot

6 y 12 Meses sin Intereses

Office Max

3, 6, 9, 12 y 18 Meses sin Intereses

Ofix

3, 6, 9, 12 y 15 Meses sin Intereses

OpenPay

3, 6, 9, 12 y 18 Meses sin Intereses

Ópticas Lux

3, 6, 9 y 12 Meses sin Intereses

Pandora

3, 6, 9 y 12 Meses sin Intereses

Paypal

3, 6, 9, 12 y 18 Meses sin Intereses

PayU

3, 6, 9, 12 y 18 Meses sin Intereses

Poterry Barn

3, 6, 9, 12, 13, 15, 18, 20 y 24 Meses sin Intereses

PriceTravel

3, 6, 9, 12, 18, 20 y 24 Meses sin Intereses

Privalia

3, 6, 9 y 12 Meses sin Intereses

Promoda

3, 6, 9 y 12 Meses sin Intereses

RadioShack

6 y 12 Meses sin Intereses

Selecto Chedraui

3, 6, 9 y 12 Meses sin Intereses

Sephora

3, 6, 9, 12 y 18 Meses sin Intereses

Solaris

3, 6, 9 y 12 Meses sin Intereses

Soriana

3, 6, 12 y 18 Meses sin Intereses

Spin Negocios

3, 6, 9 y 12 Meses sin Intereses

Sport City

3, 6, 9 y 12 Meses sin Intereses

Stripe

3, 6, 9, 12, 18 y 24 Meses sin Intereses

Suburbia

3, 6, 9, 12, 13, 15, 18, 20 y 24 Meses sin Intereses

The Home Depot

6, 12 y 18 Meses sin Intereses

+Visión

3, 6, 9 y 12 Meses sin Intereses

Viva Aerobus

3, 6, 12 y 18 Meses sin Intereses

West Elm

3, 6, 9, 12, 13, 15, 18, 20 y 24 Meses sin Intereses

Williams Sonoma

3, 6, 9, 12, 13, 15, 18, 20 y 24 Meses sin Intereses

Ya Vas - Volaris

3, 6, 9 y 12 Meses sin Intereses

Mejores Tarjetas de Crédito en México

Las mejores tarjetas de crédito en México te ofrecen la libertad de cubrir cualquier necesidad: desde gastos imprevistos, colegiaturas y emergencias médicas, hasta el viaje de tus sueños o la última tecnología. Disfruta tarjetas con cuotas desde $0 MXN de anualidad y la opción de pagar hasta en 3 meses sin presión. Además, puedes solicitarlas en línea de manera rápida, segura y sin complicaciones.

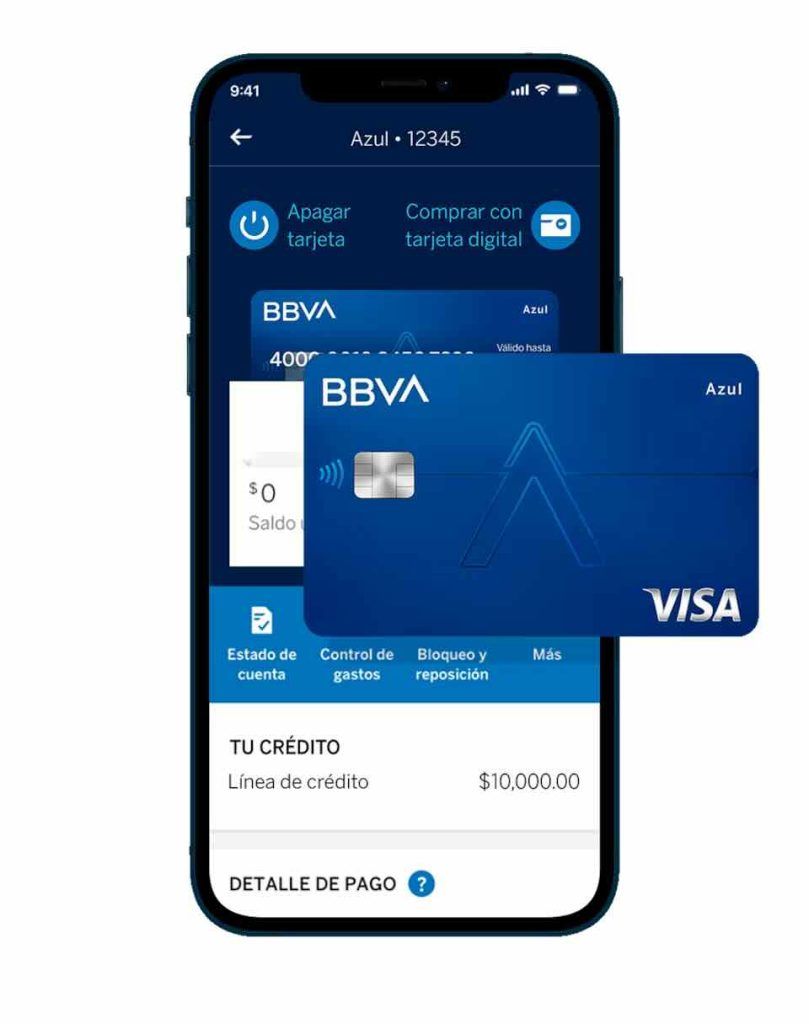

Tarjeta de Crédito Azul BBVA

Resumen: Ideal para quienes buscan seguridad avanzada y recompensas inmediatas en puntos.

-

Recompensas: 9% de cashback en puntos BBVA.

-

Seguridad: CVV dinámico y tarjeta sin datos visibles para mayor protección.

-

Disponibilidad: Llega en 7 días. Permite disposición de efectivo.

-

Proceso: Solicitud en 3 pasos.

-

Requisitos clave:

-

Ingreso mínimo mensual: $6,000 MXN.

-

Ser mayor de 18 años y residir en México.

-

Citibanamex Tarjeta de Crédito Simplicity

La opción perfecta para evitar cargos anuales y con la flexibilidad de cambiar tu fecha de corte.

-

Costo: $0 anualidad de por vida.

-

Flexibilidad: Puedes cambiar tu fecha de corte una vez al año.

-

Protección: Incluye seguro de robo/extravío y por fallecimiento.

-

Servicios: Pago de servicios en línea.

-

Requisitos clave:

-

Ingreso mínimo comprobable: $7,000 MXN.

-

Identificación oficial (IFE/INE) y comprobante de domicilio.

-

Banorte Tarjeta de Crédito Banorte por Tí

Ofrece beneficios digitales y una bonificación en compras, con el primer año sin costo.

-

Recompensas: Hasta 2% de bonificación en compras.

-

Beneficios Digitales: Descuentos y meses gratis en plataformas digitales.

-

Costo: Primera anualidad gratis.

-

Protección: Todas las compras están protegidas. Opción de tarjeta inmediata.

-

Requisitos clave:

-

Ingreso mínimo comprobable: $7,000 MXN.

-

Identificación oficial (IFE/INE) y comprobante de domicilio.

-

Santander Tarjeta de Crédito Like U

Diseñada para maximizar el cashback en gastos cotidianos con un proceso de contratación muy sencillo.

-

Recompensas: Cashback superior en categorías específicas (6% en farmacias, 5% en restaurantes, 4% en gasolineras).

-

Seguridad: Código dinámico para compras en línea.

-

Proceso: Contratación en 3 sencillos pasos.

-

Requisitos clave:

-

Ingreso mínimo: $7,500 MXN.

-

Edad: entre 20 y 69 años.

-

Comprobante de ingresos.

-

Banco Azteca Tarjeta de Crédito ABCredit

Una tarjeta con beneficios sólidos como seguros de viaje y sin anualidad, con contratación en línea.

-

Costo: $0 anualidad.

-

Seguros: Seguro de accidentes en viajes (hasta $75,000 USD) y contra robo/extravío.

-

Proceso: Contratación 100% en línea.

-

Requisitos clave:

-

Ingresos mínimos comprobables: $7,000 MXN.

-

Ser mayor de 18 años.

-

Identificación oficial y comprobante de domicilio.

-

Scotiabank Tarjeta IDEAL

Ofrece libertad financiera al eliminar la anualidad de por vida y la comisión por retiro de efectivo.

-

Costo: $0 anualidad de por vida. $0 comisión por disposición de efectivo.

-

Flexibilidad: Elección de Meses Sin Intereses.

-

Beneficios: Diversos seguros, asistencias y promociones exclusivas.

-

Requisitos clave:

-

Edad: entre 20 y 74 años.

-

Comprobante de ingresos y domicilio.

-

Identificación oficial, CURP y RFC.

-

HSBC Tarjeta de Crédito HSBC Zero

La esencia de «cero complicaciones»: sin anualidad, sin comisiones y con una bonificación de bienvenida.

-

Costo: $0 anualidad, $0 comisión por disposición de efectivo, $0 comisión por reposición.

-

Bonificación: 3% de bonificación en los primeros 30 días.

-

Proceso: Contratación en línea.

-

Requisitos clave:

-

Ingreso mínimo mensual: $5,000 MXN.

-

Antigüedad laboral mínima de 1 año.

-

Sin historial negativo en Buró de Crédito.

-

Edad entre 18 y 74 años.

-

Banco Inbursa Tarjeta Clásica

Una tarjeta clásica y accesible que ofrece meses sin intereses y protección en compras.

-

Costo: Contratación y prepago sin costo.

-

Promociones: Acceso a Meses Sin Intereses.

-

Protección: Seguro contra robo/extravío, protección de precios y liberación por fallecimiento.

-

Requisitos clave:

-

Antigüedad laboral mínima de un año.

-

Identificación oficial vigente y comprobante de domicilio.

-

Más información

BanBajío Tarjeta de Crédito Clásica

Ofrece un programa de recompensas Cash Back y una robusta protección contra fraudes.

-

Recompensas: Programa de lealtad Cash Back.

-

Seguridad: Blindada ante cargos no reconocidos (hasta 72 hrs). Reposición y efectivo de emergencia.

-

Protección: Protección de precios en compras.

-

Costo: Sin comisión por cancelación.

-

Requisitos clave:

-

Edad: entre 18 y 75 años.

-

Identificación oficial y comprobante de domicilio.

-

Mercado Pago

Tarjeta para pagar tus compras o solicita un préstamo personal para usarlo como quieras.

-

-

Tarjeta de crédito sin anualidad

-

Hasta 18 MSI en productos seleccionados en Mercado Libre

- Puedes elegir la fecha de pago

-

-

-

Seguimiento en tiempo real

-

Costo: Sin comisión por cancelación.

-

Requisitos clave:

-

Ser mayor de edad

-

Buen buró crediticio e historial de pago en Mercado Libre

-

-

Nu tarjeta de crédito

La tarjeta de crédito sin anualidad ni cobros sorpresa

-

-

Tarjeta de crédito sin anualidad

-

Sin penalización por uso mínimo

- Sin cobros por reposición si pierdes o roban tu Nu

-

-

-

Con compras diferidas

-

Plan de pagos fijos

- Anticipación de pagos sin penalizaciones

-

Requisitos clave:

-

Identificación oficial

-

tomarte una selfie

-

-

Razones por la que solicitar una Tarjeta de Crédito

En la vida siempre surgen imprevistos, y muchas veces necesitamos una solución rápida sin trámites complicados ni largas filas en el banco. Una tarjeta de crédito es la alternativa ideal para obtener el dinero que necesitas al instante y sin complicaciones. Aquí te contamos las principales razones por las que cada vez más personas lo solicitan:

🔹 Emergencias médicas

Un gasto médico inesperado no puede esperar. Con un préstamo rápido en línea tendrás el dinero necesario para cubrir consultas, tratamientos o medicamentos sin poner en riesgo tu tranquilidad.

🔹 Reparaciones urgentes en el hogar

Una fuga de agua o un fallo eléctrico puede convertirse en un gran problema si no se atiende de inmediato. Con un préstamo online podrás resolverlo al instante y evitar que el gasto sea mayor en el futuro.

🔹 Pago de deudas pendientes

Si tienes deudas acumuladas y necesitas salir de ellas cuanto antes, un préstamo rápido te ayudará a ponerte al corriente, reducir intereses y recuperar el control de tus finanzas.

🔹 Oportunidades de inversión o negocio

Las grandes oportunidades no esperan. Con un préstamo en línea podrás aprovechar ese proyecto, inversión o idea de negocio que podría generar ingresos y crecimiento en el futuro.

🔹 Gastos educativos

La educación es una inversión en tu futuro. Si necesitas cubrir matrículas, cursos o materiales, un préstamo rápido asegura que sigas adelante con tus estudios sin contratiempos.

🔹 Viajes o eventos inesperados

Un viaje de emergencia, una boda o una celebración importante no tienen por qué afectar tu bolsillo. Un préstamo online te da el dinero al momento para disfrutar de esos momentos especiales sin preocupaciones.

Tarjetas de crédito BBVA

Tarjetas de crédito BBVA al detalle las características y ventajas de las diferentes tarjetas que nos ofrece el banco para nuestro uso diario

Tarjeta de Crédito Azul

- Características:

- Sin anualidad si se cumplen ciertos requisitos.

- Beneficios de seguridad al realizar compras en línea.

- Protección contra robo y extravío.

- Acumulación de Puntos BBVA en cada compra.

- Ventajas:

- Los puntos acumulados pueden ser utilizados en compras futuras.

- Posibilidad de solicitar aumentos de crédito conforme al uso responsable de la tarjeta.

- Acceso a promociones y meses sin intereses en establecimientos participantes.

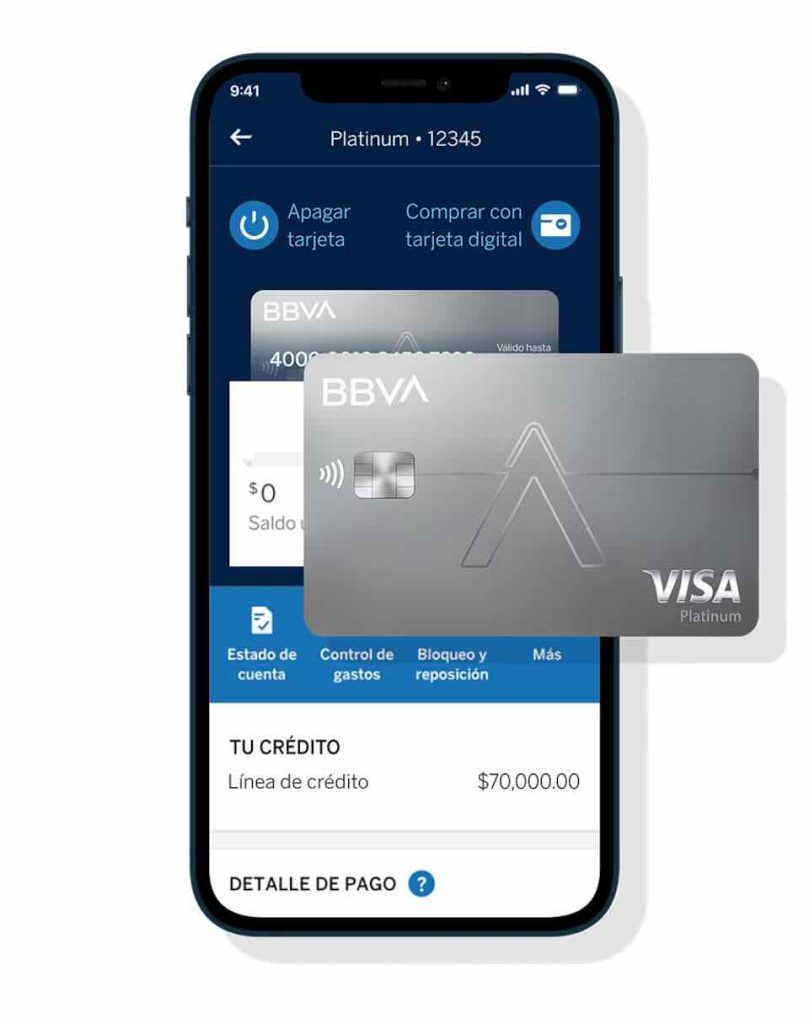

Tarjeta de Crédito Platinum

- Características:

- Asistencia de viajes y seguro de accidentes en viajes.

- Beneficios exclusivos en hoteles y restaurantes.

- Acceso a salas VIP en aeropuertos.

- Protección de compras y extensión de garantía.

- Ventajas:

- Servicio de concierge disponible 24/7.

- Ofrece beneficios de seguros adicionales, como protección de precios y protección contra robos o daños de artículos comprados.

- Acumulación de puntos BBVA a mayor tasa que otras tarjetas.

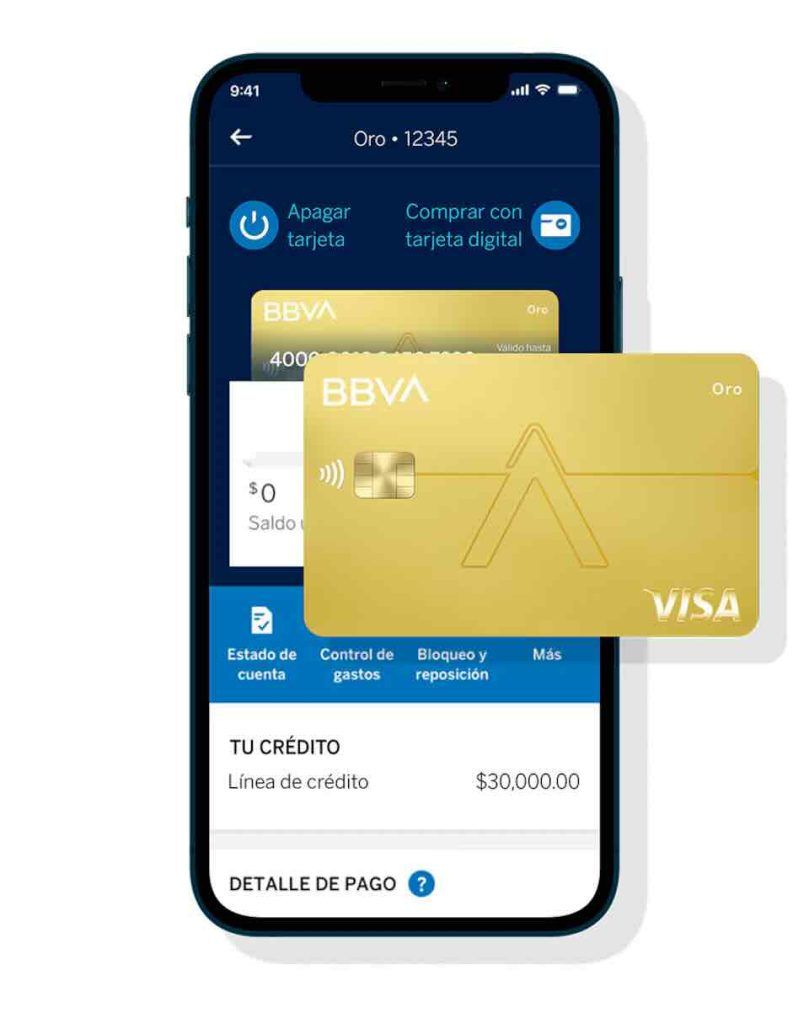

3. Tarjeta de Crédito Oro

- Características:

- Seguro de asistencia en viajes.

- Protección de compras.

- Extensión de garantías.

- Ventajas:

- Beneficios especiales en viajes y compras.

- Acumulación de Puntos BBVA que pueden ser redimidos en diferentes productos y servicios.

- Promociones exclusivas en una amplia red de establecimientos.

Todas las cuentas personales de los principales bancos

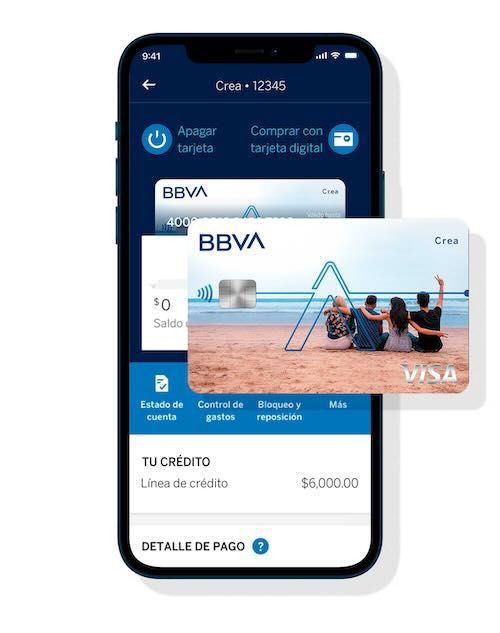

Tarjeta de Crédito Crea

- Características:

- Ideal para jóvenes y personas con ingresos mínimos de $4,000.

- CVV dinámico para compras en línea, que cambia cada vez para mayor seguridad.

- Tarjeta sin datos visibles, controlada a través de la app BBVA.

- Ventajas:

- Fabricada con más del 85% de plástico reciclado.

- Opciones de pago sin contacto.

- Recepción rápida y segura de la tarjeta en la dirección de preferencia.

- Acumulación de Puntos BBVA con promociones exclusivas para los usuarios de esta tarjeta.

Tarjeta de Crédito Congelada

- Características:

- Pago mensual congelado.

- Notificaciones en tiempo real de cada movimiento.

- Opción de bloquear y desbloquear la tarjeta desde la app.

- Ventajas:

- Seguridad adicional en compras en línea con tarjeta digital.

- Gestión de la tarjeta y control de movimientos desde la app BBVA.

- Programa de recompensas con acumulación de Puntos BBVA.

Consulta las ventajas de las principales tarjetas de crédito de los principales bancos

Tarjetas de crédito consejos para un uso adecuado

Utilizar una tarjeta de crédito conlleva ciertos riesgos y requiere de prácticas responsables para evitar problemas financieros. Aquí te dejo algunos riesgos comunes y consejos útiles:

Riesgos:

- Endeudamiento excesivo: Gastar más de lo que puedes pagar.

- Intereses altos: Acumular intereses si no pagas el saldo completo.

- Cargo por mora: Cargos adicionales por pagos tardíos.

- Impacto en el historial crediticio: Un mal uso puede dañar tu crédito.

- Fraude: Riesgo de uso no autorizado.

Consejos:

- Paga a tiempo: Evita cargos por mora y reduce intereses.

- No excedas tu límite: Gasta solo lo que puedes pagar.

- Revisa estados de cuenta: Detecta y reporta cargos fraudulentos.

- Usa para emergencias: Evita utilizarla para gastos innecesarios.

- Conoce los términos: Infórmate sobre tasas de interés y cargos.